Найдена ошибка:

Существует множество медвежьих разворотных моделей. В данной статье будет обсуждено несколько наиболее популярных моделей. Для ознакомления с полным списком медвежьих и бычьих разворотных моделей смотрите книгу Грэга Морриса «Объяснение свечных графиков». Ниже представлены некоторые из ключевых медвежьих разворотных моделей с указанием в круглых скобках числа требуемых свечей.

- Медвежий «Оставленный ребенок» (3)

- Медвежье «поглощение» (2)

- Медвежье «харами» (2)

- «Завеса темных облаков» (2)

- «Вечерняя звезда» (3)

- «Падающая звезда» (1)

Есть несколько общих принципов, касающихся большинства медвежьих разворотных моделей:

- Большинство моделей требует дальнейшего медвежьего подтверждения.

- Медвежьи разворотные модели должны формироваться во время восходящего тренда.

- Должны также использоваться другие аспекты технического анализа.

Медвежье подтверждение

Медвежьи разворотные модели могут формироваться с одной или более свечами, большинство из них требует медвежьего подтверждения. Фактически разворот показывает, что давление продавцов превзошло давление покупателей в течение одного или более временных периодов. Но остается неясным, действительно ли устойчивые продажи или недостаток покупателей продолжат толкать цены вниз. Без подтверждения многие из этих моделей считались бы нейтральными и просто указывали бы, в лучшем случае, на потенциальный уровень сопротивления. Медвежье подтверждение означает дальнейшее движение вниз, которое может быть в виде ГЭПа вниз, длинной черной свечи или снижения при высоком объеме. Поскольку свечные модели краткосрочны и обычно эффективны в течение 1-2 недель, медвежье подтверждение должно быть в течение 1-3 дней (для дневного графика).

Акция «AOL» поднялась от верха пятидесятой фигуры до низа семидесятой менее чем за два месяца. Длинная белая свеча, которая подняла акцию выше 70 в конце марта, сопровождалась длинноногим «дожи» в позиции «харами». Второй длинноногий «дожи» последовал сразу же и указал, что восходящий тренд начинает выдыхаться. «Завеса темных облаков» (красный овал) увеличила эти подозрения и медвежье подтверждение было обеспечено длинной черной свечой (красная стрелка).

Существование восходящего тренда

Для того, чтобы модель считалась медвежьим разворотом, должен существовать восходящий тренд для разворота. Это не обязательно должен быть основной восходящий тренд, но должен быть краткосрочный тренд или, по крайней мере, в течение нескольких прошлых временных периодов. «Завеса темных облаков» после сильного снижения или около новых минимумов, вряд ли будет действительно медвежьей разворотной моделью. Медвежьи разворотные модели во время нисходящего тренда просто подтвердили бы существующее давление продавцов и могли бы считаться моделями продолжения.

Существует много доступных методов для определения тренда. Восходящий тренд может быть установлен с использованием Скользящих средних, анализа вершин/низов или трендовых линий. Рыночный инструмент можно было бы считать находящимся в восходящем тренде, основываясь на одном или более из следующих признаков:

- Рыночный инструмент торгуется выше своей 20-периодной Экспоненциальной Скользящей средней (EMA).

- Каждая вершина и низ находятся выше предыдущих.

- Рыночный инструмент торгуется выше трендовой линии.

Это только три возможных метода. Некоторые трейдеры могут предпочесть более короткие восходящие тренды и квалифицировать рыночные инструменты, которые торгуются выше своей 10-периодной EMA. Определение критериев будет зависеть от вашего торгового стиля, временных периодов и личных предпочтений.

Другой технический анализ

Свечи обеспечивают превосходные значения для идентификации краткосрочных разворотов, но они не должны использоваться отдельно. Другие аспекты технического анализа могут и должны использоваться для увеличения надежности медвежьих разворотных моделей.

Сопротивление : Смотрите медвежьи развороты возле уровней сопротивления, чтобы увеличить надежность. Уровни сопротивления могут быть определены с использованием Скользящих средних, предыдущих максимумов или трендовых линий.

В январе 2000г. Nike (NKE) сделал ГЭП вверх более 5 пунктов и закрылся выше 50. Сформировалась свеча с длинной верхней тенью и впоследствии акция снизилась к 45. В результате этого установился уровень сопротивления в районе 53. После повышения назад к сопротивлению на 53, акция сформировала модель «медвежье поглощение» (красный овал). Медвежье подтверждение произошло, когда акция на следующий день с ГЭПом вниз снизилась ниже 50 и два дня спустя прорвала свою краткосрочную трендовую линию.

Импульс : Используйте осцилляторы, чтобы подтвердить ослабевающий восходящий импульс при медвежьем развороте. Отрицательные дивергенции в индикаторах MACD, PPO, Stochastics, RSI, StochRSI или Williams %R указывают на ослабление восходящего импульса и могут повысить надежность медвежьей разворотной модели. Кроме того, медвежье пересечение Скользящих средних в PPO и MACD могут обеспечить подтверждение, также как и пересечение импульсной линии в медленном Стохастическом осцилляторе.

Денежные потоки : Используйте индикаторы на основе объема для определения давления продавцов и подтверждения разворотов. Индикаторы Балансовый объем (OBV), Денежный поток Чайкина (CMF) и Линия накопления/распределения могут использоваться для определения отрицательных дивергенций или просто чрезмерного давления продавцов. Признаки увеличенного давления продавцов могут повысить надежность медвежьей разворотной модели.

Для тех, кто хочет еще сильнее повысить надежность, могут быть объединены все три аспекта для получения окончательного сигнала. Смотрите свечную медвежью разворотную модель возле уровня сопротивления с ослабевающим восходящим импульсом и признаками увеличенного давления продавцов. Такие сигналы возникают относительно редко, но обеспечивают более высокую потенциальную прибыль.

Несколько сигналов объединилось для RadioShack (RSH) в начале октября 2000г. Акция поднялась к сопротивлению на 70 в третий раз за два месяца и сформировала модель «завеса темных облаков» (красный овал). Кроме того, длинная черная свеча имела длинную верхнюю тень, что указывает на внутри-дневной разворот. Резкое снижение на следующий день обеспечило медвежье подтверждение. Отрицательная дивергенция в индикаторе PPO и чрезвычайно слабый денежный поток также обеспечили дальнейшее медвежье подтверждение.

Медвежье поглощение

Модель «медвежье поглощение» состоит из двух свечей: первой белой и второй черной. Размер белой свечи не важен, но это не должен быть «дожи», который было бы относительно легко поглотить. Вторая должна быть длинной черной свечой. Чем она больше, тем разворот считается более медвежьим. Черное тело должно полностью покрыть тело первой белой свечи. Идеально, но не обязательно, чтобы черное тело также покрыло тени. Тени разрешаются, но обычно они маленькие или отсутствуют на обеих свечах.

После повышения начинает формироваться вторая черная свеча, когда остаточное давление покупателей заставляет рыночный инструмент открыться выше предыдущего закрытия. Однако, после открытия с ГЭПом вверх продавцы вступают в торговлю и начинают двигать цены вниз. К концу сессии, продажи становится настолько интенсивными, что цены опускаются ниже предыдущего открытия. Сформированная в результате свеча поглощает тело предыдущей свечи и создает потенциальный краткосрочный разворот. Требуется дальнейшая слабость покупателей для медвежьего подтверждения этой разворотной модели.

После достижения сопротивления в районе 35 в середине января, Форд (F) сформировал «медвежье поглощение» (красный овал). Модель была сразу же подтверждена снижением и последующим прорывом уровня поддержки.

Завеса темных облаков

Модель«завеса темных облаков» состоит из двух свечей: первой белой свечи и второй черной. Обе свечи должны иметь довольно большие тела и их тени обычно являются маленькими или отсутствуют, хотя это не обязательно. Черная свеча должна открыться выше предыдущего закрытия и закрыться ниже середины тела белой свечи. Закрытие выше середины могло бы квалифицироваться как разворот, но не будет считаться медвежьим.

Как и с моделью «медвежье поглощение», остаточное давление покупателей вынуждает цены открыться выше тела белой свечи. Однако, продавцы вступают в игру после сильного открытия и двигают цены вниз. Интенсивные продажи ведут цены ниже середины тела белой свечи. Требуется дальнейшая слабость покупателей для медвежьего подтверждения этой разворотной модели.

После резкого повышения от 37 1/2 до 45 приблизительно за 2 недели Citigroup (C) сформировала модель «завеса темных облаков» (красный овал). Эта модель была подтверждена двумя длинными черными свечами и обозначила резкий разворот в районе 45.

Падающая звезда

Модель «падающая звезда» состоит из одной свечи (белой или черной) с маленьким телом, длинной верхней тенью и маленькой или отсутствующей нижней тенью. Размер верхней тени должен быть как минимум вдвое длиннее тела и диапазон максимум/минимум должен быть относительно большим. «Относительно большим» подразумевает, что диапазон максимум/минимум свечи должен быть большим относительно диапазона прошлых 10-20 свечей.

Чтобы считаться в позиции звезды, свеча должна находиться с ГЭПом от предыдущей свечи. В «Объяснение свечных графиков» Грэг Моррис указывает, что «падающая звезда» должна находиться с ГЭПом вверх от предыдущей свечи. Однако, Стив Нисон в своей книге «По ту сторону свечей» приводит пример «падающей звезды», которая формируется ниже предыдущего закрытия. Должно быть место для маневра, особенно когда имеешь дело с рыночными инструментами, которые обычно открываются возле предыдущего закрытия. ГЭП определенно увеличил бы надежность «падающей звезды», но сущность разворота не должна теряться если ГЭПа нет.

После повышения, которое было акцентировано длинной белой свечой Chevron (CHV) сформировал свечу «падающая звезда» выше 90 (красный овал). Медвежья разворотная модель была подтверждена на следующий день ГЭПом вниз.

Медвежье «харами»

Медвежье «харами» состоит из двух свечей: первой, имеющей большое тело и второй с маленьким телом, которое полностью покрывается первым. Есть четыре возможных комбинации: белая/белая, белая/черная, черная/белая и черная/черная свечи. Независимо от того является ли это бычьей или медвежьей разворотной моделью, все «харами» выглядят одинаково. Их бычий или медвежий характер зависит от предыдущего тренда. «Харами» считают потенциальным медвежьим разворотом после повышения и потенциальным разворотом после снижения. Независимо от того, какой цвет первой свечи, чем меньше тело второй свечи, тем более вероятен разворот. Если маленькая свеча является «дожи», то вероятность разворота увеличивается.

В своей книге«По ту сторону свечей»Стив Нисон утверждает, что любая комбинация цветов может формировать «харами», но наиболее медвежьими являются комбинации черной/белой и черной/черной свечей. Поскольку первая свеча имеет большое тело, это подразумевает, что медвежья разворотная модель была бы более сильной, если это тело было бы черным. Это указало бы на внезапное и поддержанное давление продавцов. Маленькая свеча впоследствии указывает на консолидацию перед продолжением. После повышения, медвежьи «харами» с комбинациями черной/белой или черной/черной свечей не столь распространены как белая/черная или белая/белая разновидности.

Комбинации белой/черной или белой/белой свечей все еще могут расцениваться как медвежьи «харами» и сигнализировать о потенциальном развороте. Первая длинная белая свеча формируется в направлении тренда. Это показывает, что остается существенное давление покупателей, но может также указать на чрезмерное бычье настроение. Следующая сразу же маленькая свеча формируется с ГЭПом вниз при открытии, указывая на внезапное изменение в расстановке сил и потенциальный разворот.

После ГЭПа вверх и быстрого повышения к 30 Ameritrade (AMTD) сформировала медвежий «харами» (красный овал). Этот «харами» состоит из длинной черной свечи и маленькой черной свечи. Снижение два дня спустя подтвердило медвежий «харами» и акция упала к низу двадцатой фигуры.

Merck (MRK) сформировал медвежий «харами» с длинной белой свечой и маленькой черной свечой (красный овал). Длинная белая свеча подтвердила направление текущего тренда. Однако, акция открылась с ГЭПом вниз на следующий день и торговалась в узком диапазоне. Снижение три дня спустя подтвердило модель как медвежью.

Вечерняя звезда

Вечерняя звезда состоит из трех свечей:

1. Длинной белой свечи.

2. Маленькой белой или черной свечи, которая расположена с ГЭПом выше закрытия (тела) предыдущей свечи. Эта свеча также может быть «дожи», тогда модель будет считаться «вечерняя дожи звезда».

3. Длинной черной свечи.

Длинная белая свеча подтверждает, что давление покупателей остается сильным и тренд восходящий. Когда вторая свеча открывается с ГЭПом вверх, то это служит дополнительным свидетельством остаточного давления покупателей. Однако, после ГЭПа повышение прекращается или значительно замедляется и формируется маленькая свеча, указывая на нерешительность и возможный разворот тренда. Если маленькая свеча является «дожи», то вероятность разворота увеличивается. Третья длинная черная свеча обеспечивает медвежье подтверждение разворота.

После повышения от 45 до 60 приблизительно за две недели, AT&T (T) сформировал «вечернюю звезду» (красный овал). Средняя свеча является волчком, который указывает на нерешительность и возможный разворот. ГЭП выше 60 был сразу же полностью заполнен длинной черной свечой. Даже при том, что акция стабилизировалась в следующие несколько дней, она ни разу не превышала вершину длинной черной свечи и впоследствии упала ниже 50.

Медвежий «оставленный ребенок»

Медвежий «оставленный ребенок» напоминает «вечернюю дожи звезду» и также состоит из трех свечей:

Главное отличие медвежьего «оставленного ребенка» от «вечерней дожи звезды» - это ГЭП с обеих сторон «дожи». Первый ГЭП сигнализирует о продолжение восходящего тренда и подтверждает сильное давление покупателей. Однако, после ГЭПа давление покупателей спадает и рыночный инструмент закрывается на уровне или рядом с открытием, формируя «дожи». После «дожи» ГЭП вниз и длинная черная свеча указывают на сильное и поддержанное давление продавцов, завершая разворот. Дальнейшее медвежье подтверждение не требуется.

Delta (DAL) сформировала «оставленного ребенка», отмечая резкий разворот, который отбросил акцию от 57 1/2 до 47 1/2. Хотя открытие и закрытие не равны в точности, маленькая белая свеча в середине передает сущность «дожи». Нерешительность отражена маленьким телом и равными верхней и нижней тенями. Кроме того, средняя свеча отделена ГЭПом с обеих сторон, что усиливает вероятность разворота.

Именно о разворотных моделях японских свечей и будет вестись речь в данной статье.

Японские свечи как график возник еще в 17 веке. Тогда торговцы с помощью них могли предсказать рост или падение цены на рис. В мире же широкую известность японские свечи и их фигуры получили благодаря книгам Стива Нисона в девяностых годах прошлого столетия.

Сейчас японскими свечами пользуется подавляющее большинство трейдеров. Они хороши в техническом анализе, с помощью них легко предсказать продолжение или разворот тренда.

Существует просто огромное количество всевозможных свечных моделей разворота. Рассмотрим основные фигуры разворота тренда.

Сразу же стоит отметить, что любая свечная фигура разворота тренда возникает в наивысшей точке восходящего тренда или в минимуме нисходящего тренда. Также практически во всех моделях присутствует такой элемент, как гэп (разрыв) . Именно поэтому свечные фигуры возникают, в основном, на графиках акций или индексов. На валютных парах модели разворота тренда можно обнаружить только на больших таймфреймах.

Данная фигура обозначает неравномерность распределения сил между продавцами и покупателями. Модель является редкой, но зато очень надежной. Состоит она из двух свечей, где тело первой свечи полностью поглощает тело второй свечи. Цвет и длина фитилей свечей в модели Харами (Harami) не имеет никакого значения.

Крест Харами

По-другому данная модель называется фигурой, наводящей ужас. Такое название она носит благодаря своей надежности. Крест Харами возникает на графиках еще реже, нежели просто Харами. Однако использование данной модели даст практически 100% результат.

Отличие от Харами простое – вторая свеча в фигуре не имеет тела. То есть цена открытия совпадает с ценой закрытия. Желательно, чтобы эта цена была в середине тела первой свечи модели. Фигура «Крест Харами» показывает неопределенность участников рынка, и увеличивает шансы к резкому смену тренда .

Медвежье и бычье поглощение

Поглощение также состоит из двух свечей, тело одной из которых полностью находится в диапазоне тела другой свечи. В данном случае тело второй свечи полностью поглощает тело первой японской свечи. В фигуре бычье и медвежье поглощение цвет свечей и длина носа свечей также не играют никакой роли. Зато играет роль объем торгов – увеличенный объем на второй свечи подтверждает разворотную фигуру. Медвежье поглощение формируется на пике и характеризует смену восходящего тренда на нисходящий тренд. Бычье поглощение формируется на минимуме и обозначает смену нисходящего тренда на восходящий тренд.

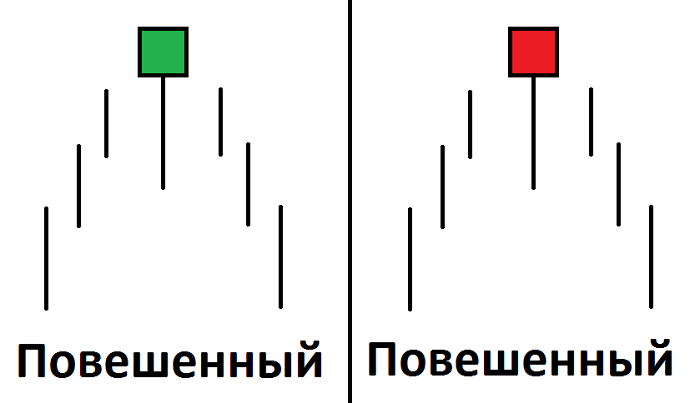

Повешенный и молот

Модель состоит из одной свечи, имеющей длинную нижнюю тень, маленькое тело. Верхний фитиль должен отсутствовать или быть очень маленьким по сравнению с телом, которое тоже должно быть незначительным относительно нижней тени. Повешенный образуется в конце восходящего тренда, молот (по форме обе фигуры действительно напоминают молот) образуется в конце нисходящего тренда. В обоих случаях цвет свечи не имеет значения. Важна только форма свечи. Однако свечная фигура молот будет давать более сильный торговый сигнал, если цвет фигуры противоположен текущему тренду (красный повешенный и зеленый молот). Также надежности добавляет разрыв между фигурой и другими свечами.

Перевернутый молот и падающая звезда

Перевернутый молот характеризует смену нисходящего тренда на восходящий тренд, а падающая звезда – смену восходящего тренда на нисходящий тренд. Модели также состоят из одной свечи, которая имеет большую верхнюю тень, маленькое относительно первой тело и отсутствие нижнего фитиля. Цвет фигуры значения не имеет.

Завеса из темных облаков и просвет в облаках

Эти модели состоят из двух японских свечей. Завеса из темных облаков – это медвежий сетап, а просвет в облаках – бычья формация. Они имеют определенные условия образования:

- свечи обязательно должны быть разного цвета. При этом для завесы из темных облаков первая свеча должна быть бычьей, а вторая – медвежьей, а для просвета в облаках первая свеча – медвежья, а вторая – бычья;

- обе свечи фигуры должны образоваться без фитилей либо с очень меленькими тенями относительно тела свечи;

- тело второй свечи в модели должно покрывать как минимум половину тела первой свечи;

- цена закрытия второй свечи должна быть рядом с ценой открытия первой свечи;

- должен быть разрыв между ценой открытия второй свечи и ценой закрытия первой свечи. При этом цена закрытия должна быть выше для завесы из темных облаков и ниже для просвета облаках, чем цена открытия первой свечи;

- наличие большого объема при образовании модели.

Утренняя звезда – это бычья формация и образуется в конце нисходящего тренда. Соответственно, вечерняя звезда – это медвежий сетап, образующийся в конце восходящего тренда.

Данные фигуры состоят из трех последовательных свечей:

- первая свеча направлена в сторону текущего тренда, имеет относительно большое тело без теней или с очень маленькими фитилями относительно тела;

- центральная свеча не имеет тела, либо оно очень маленькое. Цвет свечи не играет роли;

- третья свеча направлена в противоположную сторону тренда и закрывает большую часть тела первой свечи.

Присутствие разрыва между центральной свечой и двумя другими увеличивает вероятность разворота тренда. Также дополнительным показателем служит увеличенный объем на последней свече модели.

Утренняя и вечерняя звезда доджи (брошенный младенец)

Как можно догадаться по названию моделей, это аналогичная фигура предыдущей формации. Отличие только в отсутствии тела у центральной свечи (формировании доджи). Такая модель встречается реже, но зато она надежнее. При наличии больших разрывов между средней свечой и двумя крайними, такую модель называют брошенным младенцем.

Две взлетевшие вороны

Две взлетевшие вороны напоминают медвежье поглощение. В данном случае формация также свидетельствует о смене восходящего тренда на нисходящий тренд. Модель состоит из двух медвежьих свечей, вторая из которых своим телом полностью поглощает тело первой свечи. Обязателен в данной фигуре и гэп. Необходимо, чтобы цена открытия второй свечи была выше цены открытия первой, а цена закрытия второй должна быть ниже цены закрытия первой.

Три черные вороны

Формация «Три черные вороны» также говорит о надвигающимся медвежьем тренде. Условия образования паттерна следующие:

- на графике возле максимума восходящего тренда появились три последовательные медвежьи свечи;

- цена закрытия каждой следующей свечи ниже цены закрытия предыдущей свечи;

- цена открытия каждой следующей свечи находится на уровне тела предыдущей свечи (разрыв вверх между свечами).

У паттерна «Три Будды» есть свое более распространенное название – «Голова и плечи». На графике образуется три вершины, две крайние находятся приблизительно на одном уровне цены, а центральная вершина возвышается над ними. Фигура напоминает человека, пожимающего плечами, поэтому так и называется. При пробитии линии «шеи» следует считать паттерн завершенным и ожидать разворота тренда. Данная модель также является более долгосрочной, нежели обычные свечные фигуры. Обратной формацией паттерна «Голова и плечи» является модель «Перевернутая голова и плечи».

Три горы и три реки

Данный паттерн более распространен под названием «Тройная вершина» или «Тройное дно». На графике последовательно образуются три равновеликие вершины (дна), после чего цена пробивает уровень основания фигуры и меняет тренд. «Тройная вершина» является аналогом паттерна «три горы», а фигура «тройное дно» – аналогом паттерна «три реки». Это более долгосрочные модели и стоит их рассматривать на длительном отрезке времени.

Бычья и медвежья контратака

Фигура состоит из двух свечей. По сути – это бычий и медвежий разворот. Для образования модели необходимы следующие условия:

- свечи должны быть разного цвета. Первая свеча направлена по направлению текущего тренда, вторая свеча – в обратную сторону;

- между свечами должен быть значительный гэп;

- цена закрытия второй свечи должна быть примерно на одном уровне с ценой закрытия первой свечи;

- вторая свеча должна обладать значительным телом;

- обе свечи должны быть без теней либо с очень маленькими тенями относительно тела.

В данной модели нет четкого количества свечей. Здесь главное форма и последовательность образования паттерна. Вот необходимые условия для образования фигуры:

- серия последовательных свечей с маленькими телами либо вообще без тел;

- образование гэпа в сторону, противоположную тренду, после серии короткотелых свечей;

- образование свечи, направленной в сторону, противоположную текущему тренду.

Пологая вершина – это медвежья формация, а основание «сковорода» – бычий сетап.

Бычий и медвежий захват за пояс

Формация состоит из двух свечей и напоминает бычье и медвежье поглощение (когда тело второй свечи полностью поглощает тело первой свечи), но с некоторыми особенностями:

- при бычьем захвате за пояс цена открытия второй свечи является минимумом всего тренда, а при медвежьем захвате цена открытия второй свечи – это максимум тренда;

- вторая свеча не имеет нижнего фитиля при бычьем захвате (называется «свеча с обрезанным основанием») и верхнего фитиля при медвежьем захвате («свеча с обрезанной вершиной»);

- вторая свеча имеет очень объемное тело.

«Башня» состоит из нескольких свеч. Первоначально идет серия свеч, направленных в сторону тренда. При этом все свечи из этой серии имеют небольшое тело. После этой серии возникает свеча или несколько свечей с большим телом, направленных в противоположную сторону и полностью поглощающих предыдущую серию свеч. Вершина «башня» – медвежий сетап, а основание «башня» – бычья формация.

Как бы подробно мы с вами не разбирали тему крестиков-ноликов, нам всегда будет, что добавить. В этой статье мы постараемся рассказать о неожиданностях, которые можно встретить, работая по данной стратегии.

Вы уже поняли то, что бычий и медвежий сигналы развороты - это паттерны разворота движения цены. Повторим: бычий сигнал разворота - это та ситуация, когда максимумы повышаются и все разворачивается паттерном двойного дна. Медвежий сигнал - это серия минимумов, которые постоянно понижаются, и в итоге все разворачивается прорывом двойной вершины. Как вы уже знаете, все паттерны, что связаны с нашей с вами темой, могут быть как паттернами разворота, так и паттернами продолжения. Вот об этом и хотим вам рассказать, - здесь есть интересные и неожиданные нюансы.

Сигнал разворота от быков

На графике бычий сигнал разворота имеет вид растущего флага.

Что включает в себя данный паттерн? Правильно! Серию максимумов, которые повышаются и серию так же повышающихся минимумов. Что делают крестики? Они определяют рост цены, в то время как нолики следят за падением цены. Те самые повышающие крестики создают условия, по которым нужны еще колонки крестиков, которые бы становились еще выше предыдущих колонок. Что касается повышающих минимумов, то здесь создаются условия, по которым нужны новые колонки, которые должны быть выше, нежели чем предыдущие. Получилась, своего рода, серия максимумов и минимумов, которые повышаются. Именно это условие и создает восходящий тренд. Это бычий сигнал.

На заметку

Дело в том, что сигналы, как от медведей, так и от быков, могут быть как продолжением, так и разворотом. Вот вам совет: лучше их использовать в качестве продолжения…

5 (100%) 7 vote[s]

Как показала история на рынках, комбинации японских свечей позволяют предсказывать дальнейшие движения на всех существующих финансовых рынках. Это направление существует уже более 100 лет в Японии. За это время было создано множество свечных паттернов. В этой статье мы рассмотрим самые известные и рабочие, а также приведем примеры на реальных торгах.

1. Стратегии на основе японских свечейЯпонские свечи действительно уникальный инструмент на всех видах финансовых рынках. Они позволяют компактно просматривать историю торгов и при этом дают возможности построить стратегии торговли только лишь на свечных моделях.

3.1. Описание и примеры паттерна "Молот"

Чем шире будет свеча, тем сильнее сигнал. Иногда такие дни называют "широкодиапазонными". На мой взгляд, этот вид паттерна относится к одним из самых надежных видов торговых сигналов.

На последок дадим напутствие и дельные советы при торговле свечными паттернами:

1 Свечные паттерны имеют больший вес при использовании больших таймфреймы (четырехчасовые, дневные, недельные), так они дают гораздо более надежные сигналы.

2 Паттерны являются не окончательным сигналом к открытию или закрытию позиции. Существует множество ложных сигналов. Например, в моменте когда на рынке существует устойчивый длительный тренд, то он не закончится моментально и открывать позиции против его основного направления будет дорогой ошибкой.

Возможно, это связано с тем, что Форекс торгуется круглосуточно и на нем отсутствуют гэпы . Также это связано с тем, что все комбинации изначально разрабатывались для торговли ценными бумагами .

4 В момент, когда японская свеча еще не сформировалась, может возникать множество ложных сигналов. Поэтому стоит дождаться окончания формирования свечи, чтобы делать какие-то выводы и действия.

Свечные модели – это отдельные свечи особенного вида или комбинация таких свечей на графике японских свечей . Свечные модели часто называют разворотными, однако это не совсем верно, так как они лишь указывают на возможное изменение тенденции .

В связи с чем к выбору свечных моделей нужно подходить очень избирательно и всегда дожидаться подтверждения той или иной конфигурации. На графике такие паттерны могут состоять из одной и нескольких свечей.

Наиболее распространенными односвечными моделями являются следующие паттерны.

Дожи (Doji)

Дожи (доджи, дози) – это свеча, у которой нет тела , то есть цена открытия равна цена закрытия. При этом чем длиннее тень дожи, тем сильнее считается модель. На боковом рынке дожи нейтрален и подчеркивает нейтральное состояние рынка. Но во время восходящего тренда дожи может стать опережающим индикатором разворота.

Сами по себе дожи несут в себе не так много информации, поэтому при их анализе важно учитывать предыдущие свечи. Так, если перед дожи идут:

- несколько белых (полых) бычьих (растущих) свечей с длинными телами, то это говорит о том, что силы покупателей на исходе и рост цены вряд ли продолжится.

- несколько закрашенных медвежьих (падающих) свечей с большими телами, то силы продавцов ослабевают и дальнейшее падение цены под вопросом.

Если же дожи появляется вслед за новым ценовым максимумом, то ему следует уделять особое внимание, так как это указывает на замедление роста. О таком дожи японцы говорят как о «страхе высокой цены».

Волчок (Spinning Top)

Для волчка (см. рис. выше) характерно небольшое тело и длинные верхняя и нижняя тени. При этом цвет тела свечи не имеет значения. Небольшое тело свечи говорит о том, что цена незначительно изменилась от открытия или закрытия, но при этом она сильно «гуляла» вверх и вниз.

Данная модель означает остановку в движении и говорит о нерешительности покупателей и продавцов. Но она имеет значение, когда на графике два и более волчка. Тогда это сильный сигнал к окончанию тренда и его развороту.

Надгробие (Gravestone Doji)

Надгробие – это свеча, у которой нет нижней тени (см. рис. выше), то есть минимальная цена за период равна цене открытия и закрытия. Данный паттерн “хоронит” текущий тренд – отсюда и его название. Возникновение в верхней части восходящего тренда надгробия является сигналом к продаже (при подтверждении медвежьей свечей).

Повешенный (Hanging Man) и молот (Hammer)

Данные формации представляют собой свечу без верхней тени, с маленьким телом и нижней тенью в 2 раза больше тела. Цвет тела свечи не имеет значения. Различие между молотом и повешенным состоит в том, что молот появляется после снижения цен, а повешенный – после их роста. Обе фигуры предупреждают об истощении текущего тренда и скором его изменении.

Свое название модель “молот” получила не только из-за формы, но и из-за аналогии с ударом молота по наковальне. Появление молота на графике – это удар, за которым следует “отскок” (разворот вверх). (Но если молот следует за резким падением цены, то рынок может еще раз вернуться в область минимума молота, и тем самым расширить поддержку.)

В свою очередь, когда после восходящего тренда на графике появляется модель “повешенный”, то это сигнал к тому, что рост рынка может быть близок к завершению. И этот сигнал тем сильнее, чем короче верхняя тень и меньше тело свечи. Дополнительно сигнал к падению усиливается если:

- между телом повешенного и следующей свечой появляется разрыв;

- после повешенного появляется модель “надгробие”.

Как и в случае с другими свечными моделями, при появлении на графике данных конфигураций необходимо дождаться их подтверждения.

Падающая звезда (Shooting Star) и перевернутый молот (Inverted Hammer)

Формации “падающая звезда” и “перевернутый молот” представляют собой свечу без нижней тени, с маленьким телом и верхней тенью в 2 раза больше тела. При этом цвет свечи может быть любым. Обе модели предупреждают о возможном развороте тренда.

Различие между падающей звездой и перевернутым молотом состоит в том, что падающая звезда появляется при восходящем тренде, а перевернутый молот – при нисходящем. Как видно, падающая звезда представляет собой неудачную попытку быков разогнать цену после открытия и подает медвежий сигнал. Перевернутый молот, наоборот, отражает слабость медведей и посылает бычий сигнал.

Наиболее распространенными фигурами из двух свечей являются следующие паттерны.

Модели поглощения (Engulfing Pattern)

Модели поглощения работают только на рынке с четко выраженной восходящей или нисходящей тенденцией. Их преимущества заключаются в том, что они подают сигнал, невидимый на столбиковом графике, в результате чего могут служить опережающим индикатором.

Данные фигуры состоят из двух свечей (не являющимися дожи), вторая из которых закрывает (поглощает) первую. При этом чем больше второе тело (поглощающее тело) по отношению к первому, тем значимее модель.

В зависимости от тренда на рынке выделяют бычье и медвежье поглощения.

- Бычье поглощение (Bullish Engulfing)возникает, когда рынок находится в нисходящем тренде, и тело второй растущей свечи поглощает тело первой. Данная модель показывает, что быки отнимают власть у медведей, и подает сигнал к росту.

- Медвежье поглощение (Bearish Engulfing) возникает, когда рынок находится в восходящем тренде, и тело второй падающей свечи поглощает тело первой. Данная модель показывает, что власть от быков переходит к медведям, и подает сигнал к развороту вниз.

Завеса из темных облаков (Dark Cloud Cover) и просвет в облаках (Clearance in the Clouds)

Модель «темная завеса» или «завеса из темных облаков» формируется в конце восходящего тренда или на вершине торгового диапазона (коридора) и состоит из двух длинных свечей. Первая свеча в данной комбинации – “бычья” (светлая), вторая – медвежья (темная). При этом вторая свеча имеет цену открытия выше максимума первой свечи (выше вершины верхней тени) и закрывается выше цены ее открытия.

Модель «Завеса из темных облаков»

Завеса из темных облаков подает медвежий сигнал и говорит о том, что рынок исчерпал свой рост. При этом ч ем больше степень проникновения второй свечи внутрь тела первой свечи, тем сильнее модель. (Некоторые теханалитики требуют, чтобы тело второй свечи проникало как минимум на 50% внутрь тела первой свечи.) Если вторая свеча не закрывается ниже середины первой, возможно, лучше подождать подтверждения в виде еще одной медвежьей свечи.

Модель “Просвет в облаках”

Противоположностью завесы из темных облаков является “бычья” модель “просвет в облаках”. Данный паттерн формируется на дне нисходящего тренда или в нижней границе ценового диапазона (коридора). Первая свеча в данной комбинации – медвежья, вторая – “бычья”. При этом вторая свеча имеет цену открытия ниже минимума первой свечи и закрывается выше середины медвежьей свечи.